Поделиться ссылкой на ФейсбукеПоделиться ссылкой в Твиттере

В ближайшее время НАБУ должен направить материалы уголовного внедрения относительно «Роттердам +» до суда. Сумма неправомерной выгоды достигает 39 млрд грн. Удастся ли НАБУ передать дело в суд?

Национальное антикоррупционное бюро (НАБУ) открыло уголовное производство в отношении «Роттердам плюс» еще в 2017 году.

Расследование шло медленно, потому что одним из выгодоприобретателей этой схемы был тогдашний президент Петр Порошенко . Как сообщал БЦ, именно президент в 2015 году назначил председателем Нацкомиссии по регулированию энергетики (НКРЕКП) Дмитрия Вовка, бывшего сотрудника инвесткомпании ICU Макара Пасенюка.

ICU управляла инвестициями Порошенко . Как сообщали в компании, в 2010 — 2014 годах ICU инвестировала в облигации ДТЭК Рината Ахметова «единолично или с другими кредиторами». После введения Роттердам + эти облигации выросли в цене.

Лишь после смены власти, в августе 2019 НАБУ сообщил о подозрении шести лицам. Среди них бывший глава НКРЕКП Дмитрий Вовк , сегодня скрывается за границей и бывший член НКРЕКП Владимир Евдокимов, который сегодня возглавляет ГП «Оператор рынка».

Со стороны ДТЭК подозрение получил директор «ДТЭК Сети» Иван Гелюх, который был отпущен под залог 10 млн грн. Евдокимов отпущен под залог в 2 млн грн.

В ответ на запрос БЦ, НАБУ сообщил, что сроки досудебного расследования всплывают в августе 2020 года. Дело должен рассматривать Высший антикоррупционный суд.

«Собрано достаточно доказательств для завершения досудебного расследования», — сообщает НАБУ.

По информации Бюро, в общем общественным и государственным интересам формуле «Роттердам плюс» причинен ущерб на 39 млрд грн.

Для открытия судебного процесса должно быть заявлен гражданский иск в защиту государственных интересов или от Кабмина, или от прокуратуры. Сейчас такого иска нет.

В то же время, Дмитрий Вовк и его адвокаты распространяют информацию о том, что дело по «Роттердам плюс» политизирована, а сам формула полностью идентична ценообразованию в газе.

БизнесЦензор, который следил за «Роттердам плюс» от внедрения в марте 2016 году до отмены в июле 2019 года, объясняет, почему это не так.

Политический контекст

С избранием Петра Порошенко президентом в 2014 году, в бизнес Рината Ахметова начались проблемы. В января 2015 года тогдашние председатель НКРЕКП Дмитрий Вовк и министр энергетики Владимир Демчишин посетили заседание Совета оптового рынка электроэнергии (Совет ОРЭ), которую в то время контролировали менеджеры Ахметова.

«В последнее время мы получили письма со стороны представителей группы ДТЭК. В них компания заставляет включить в расчет (тарифа для ТЭС) цену на уголь, которая намного выше, чем была в четвертом квартале 2014 года. Мы все понимаем, что ДТЭК вертикально интегрированная. Топливная составляющая в ее структуре тарифа — 80%. И эта цифра они не хотят показать «, — возмущался тогда Дмитрий Вовк.

Иными словами, в 2014-2015 годах власть пыталась ослабить Рината Ахметова. И одним из самых активных бойцов на стороне Порошенко в борьбе с Ахметовым был Вовк.

Введение импортного паритета

В марте 2016 НКРЕКП под председательством Дмитрия Вовка утвердила знаменитую постановление №289, которым был утвержден «Порядок формирования прогнозируемой оптовой рыночной цены (ОРЦ) электроэнергии (э / э)». Это и есть формула Роттердам + (Р +).

Для тепловой генерации формуле устанавливался тариф на э / э из расчета импортного паритета средней стоимости угля на бирже в Роттердаме за последние 12 месяцев.

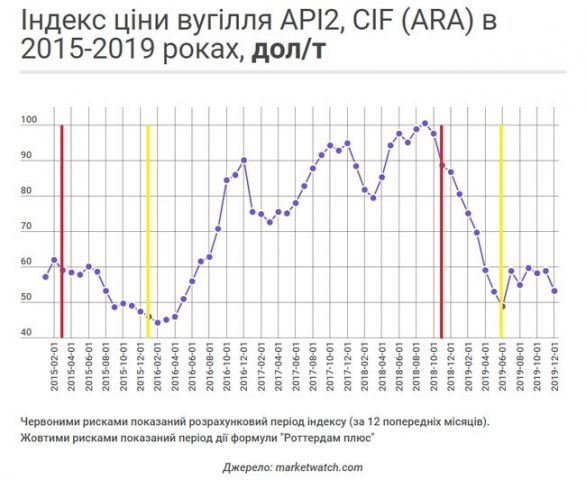

Импортный паритет означал ежемесячную привязку к индексу API2 (ARA). Этот индекс показывает среднюю стоимость торговли углем в портах Амстердама, Роттердама, Антверпена с калорийнистю 6000 ккал / кг и содержанием серы не более 1%.

Следует отметить, что украинский уголь имеет содержание серы до 3%. И если бы оно продавалось на этой бирже — то с большим дисконтом. Потому повышенный уровень серы увеличивает вредные выбросы в атмосферу.

Для кого была введена формула?

Главным бенефициаром введения Р + стал энергохолдинг ДТЭК Рината Ахметова. В 2016 — 2018 годах ДТЭК занимал долю в тепловой генерации в 70% -80%. Компания является оператором 8 теплоэлектростанций (ТЭС) с 12.

Другие два игрока: государственная компания «Центрэнерго», что оперирует тремя ТЭС, и «Донбассэнерго» Максима Ефимова и Эдуарда Бондаренко, оперирующей одной станцией.

Вся тепловая генерация в 2016 — 2018 годы обеспечивала около 30% выработки э / э в стране, но получала около половины денег рынке.

Зато у государственного Энергоатома, оператора четырех АЭС, была обратная ситуация. Производя больше половины э / э в стране, он получал около 30% денег в ринку.

Такая диспропорция была возможна благодаря действующей Британской модели энергорынка. Все деньги потребителей по разным тарифам стекались в общий котел — ГП «Энергорынок». А оттуда, согласно своих тарифов, деньги получали различные виды генерации, оператор систем передачи (НЭК Укрэнерго) и операторы систем распределения (облэнерго).

В такой модели все участники рынка имели фиксированный тариф, утвержденный НКРЕКП по модели cost plus — по фактическим затратам. И только в тариф тепловой генерации были заложены не фактические расходы, а расчетные — по импортного паритета.

Важным фактором является то, что ДТЭК в 2016 — 2018 годах добывал 80% — 90% энергетического угля в стране. В эти годы его доля в добыче постоянно росла, а доля государственных шахт падала.

ДТЭК является вертикально интегрированным холдингом с монополией в добыче угля и тепловой генерации. Это создает для него доминирующее положение на рынке. Шахты ДТЭК могут продавать уголь собственным станциям дешевле, а станциям конкурентов — дороже.

Доказательствами этого является то, что в течение 2016 — 2018 годов, Донбассэнерго и ТЭЦ на угле, не имевших собственных шахт, не покупали топливо в ДТЭК. Они импортировали его из-за кордону.

Для чего была введена формула?

В интервью БЦ в мае 2016 Дмитрий Вовк объяснял необходимость введения импортного паритета для угля тем, что должен быть понятен бенчмарк. Якобы, к этому Регулятор и тепловая генерация не могли найти взаимопонимание по поводу тарифа для ТЭС.

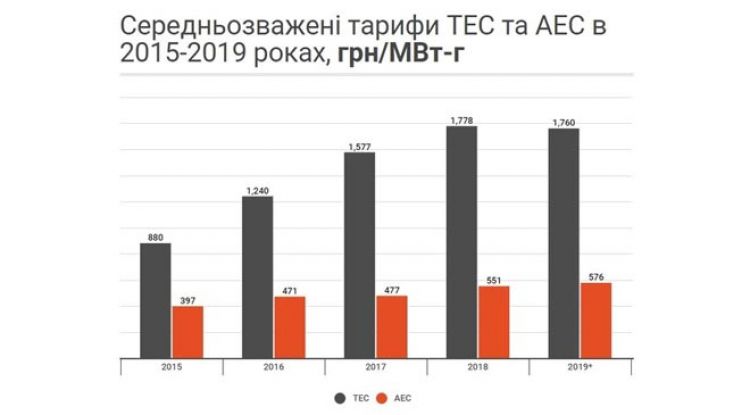

Импортный паритет цен на уголь, которая была заложена в тариф ТЭС, ожидаемо повысил этот тариф. С 880 грн / МВт-ч в 2015 году до 1240 грн / МВт-ч в 2016 году.

В июле 2016 года в интервью Экономической правде Волк открыто говорит о том, что в цене угля «заложены дополнительные чаевые».

В интервью БЦ Волк отдельно отмечал, что рост тарифа для ТЭС должно сопровождаться повышением ренты на добычу энергетического вугилля.

«В случае роста цен на уголь, компании вкладывать их в цену генерации. <…> В таком случае будут расти цены и для домохозяйств (населения). Чтобы дать компенсацию незащищенным социальным группам в виде субсидий, должен быть источник. В случае газа — это рента газодобывающих компаний. В случае электроэнергии, одним из источников компенсации будет рента угледобывающих предприятий «, — говорил тогда Волк.

По его словам, рентная ставка на добычу угля должна быть повышена с 0,75% до 8%. Очевидно, Волк уже тогда знал, что никакого повышения ренты на добычу угля не будет.

Для этого Верховная Рада должна внести изменения в Налоговый Кодекс. Но этот вопрос никто не инициировал: ни НКРЕКП, ни Минэнерго, ни Кабмин. Прошло более четырех лет, из которых 3,5 года действовал Р +, а ставка ренты на добычу энергетического угля до сих пор равен 0,75% .

Национализация убытков, приватизация прибылей

С одной стороны, для обеспечения высокого тарифа для ТЭС Ахметова Регулятор повышал тарифы на э / э для промышленных потребителей. С другой, тарифная выручка распределялась неравномерно среди участниками рынка в условиях модели «общего котла».

Частная генерация Ахметова получала завышенный тариф, а государственная генерация — НАЭК «Энергоатом» и «Укргидроэнерго» — занижен.

Наиболее показательным является кейс Энергоатома. Компания, получая низкий тариф, фактически стала донором для высокого тарифа тепловой генерации Ахметова.

Как видно из графика, с 2015 по 2018 г. тариф для АЭС вырос с 400 до 576 грн / МВт-ч, или на 45%.

В тот же период тариф ТЭС вырос с 880 до 1760 грн / МВт-ч, или на 100% .

«Чаевые Ахметову» и импортный паритет. В чем разница?

Чтобы избежать ответственности за введение Р +, Волк пытается показать идентичность Р + и импортного паритета для других товаров.

В первую очередь, Вовку не дает покоя импортный паритет на рынке природного газа. Как известно, с октября 2015 начало действовать Положение о возложении специальных обязанностей для обеспечения газом населения (PSO).

Сначала механизм PSO был введен постановлением Кабмина №758 с октября 2015 года, которым цена газа для населения была привязана к газовой биржи NCG в Австрии с понижающим коэффициентом.

Впоследствии постановлением №867 с октября 2018 года, цена была привязана к ценам «Нафтогаза». И только в января 2020 года Кабмин своим постановлением №17 привязал цену на газ для населения до газовой бирже TTF в Амстердаме, плюс его доставка в Украину.

Иными словами, появилась формула импортного паритета в газе «Амстердам плюс», которая действовала с 1 февраля до 1 августа 2020 года. С этого момента для населения перестал действовать механизм PSO.

Дмитрий Вовк и лоббисты ДТЭК начали информационную компанию с целью убедить общество, что Роттердам + и Амстердам + — это идентичные истории. И если А + никто не расследует, то и за Р + судить нельзя.

Так в чем разница?

1. Импортный паритет применяется в случае дефицита товара

В условиях конкуренции, цена commodity (биржевого товара) зависит от удовлетворения спроса на этот товар на конкретном рынке. В случае дефицита применяется цена импортного паритета (ближайшая ликвидная биржа, плюс доставка), а в случае профицита — цена экспортного паритета (биржа минус доставка).

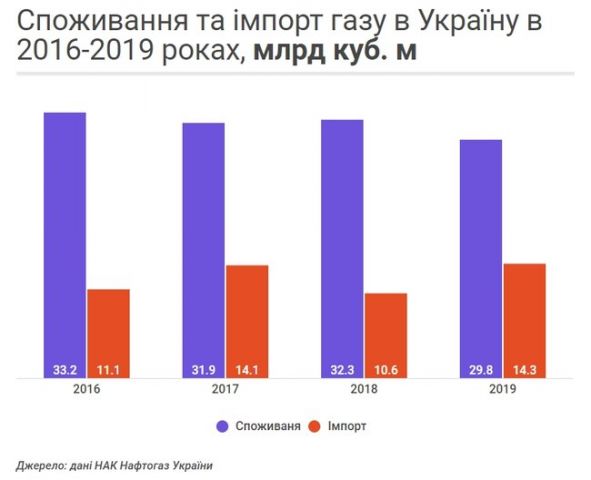

Украина ежегодно импортирует 35% — 40% природного газа, чтобы закрыть свое потребление. Следовательно, в условиях существования конкурентного рынка, а не механизма PSO, цена импортного паритета действовала бы, как «замыкающая цена»

Когда Волк решил вводить импортный паритет для угля в марте 2016 года, никакого дефицита угля в стране не было. В 2015 году были логистические проблемы из-за боевые действия на Донбассе. Но в 2016 страна полностью могла обеспечить себя углем.

В 2016 году крупнейшим импортером угля был ДТЭК, закупил около 400 тыс. Тонн антрацита в собственной шахты ШУ «Обуховская» в Ростовской области РФ. То есть — продал сам себе. А еще купил 130 тыс. Тонн газового угля из Польши. Очевидно, только для того, чтобы оправдать Р +.

Следует отметить, что годовое потребление энергетического угля на тот момент составляло около 25 млн тонн в год. Объем импорта в тот год составил около 5%, где наибольший объем импортировал ДТЭК по собственной шахты в РФ.

Это продолжалось до начала 2017 года, когда состоялась торговая блокада неподконтрольных территорий. В результате власть так называемых «ЛДНР» национализировала крупнейшие антрацитовые угледобывающие предприятия: «Ровенькиантрацит», «Свердловантрацит» и шахты «Комсомолец Донбасса», которые контролировал ДТЕК.

2. Распространение импортного паритета на профицитный товар

До войны половина ТЭС Украины потребляла угля антрацитовой группы, другая половина — уголь газовой группы. Из-за потери ДТЭК в 2017 году шахт добывали антрацитовый группу, этот вид топлива, действительно, оказался в дефиците.

Что касается газовой группы, крупнейшим ее производителем является «ДТЭК Павлоградуголь» в Днепропетровской области. Дефицита этого вида топлива не было.

В 2017 году логично было бы применить «Роттердам плюс» к антрацитовой группы, приходилось импортировать, и «Роттердам минус» (экспортный паритет) к газовой группы угля, которая добывалась в стране.

Эти виды топлива легко отделить в регулировании, что и сделал Кабмин Дениса шныряли в мае 2020 года, когда ввел пошлину в 65% на импорт угля газовой группы, но оставил без налогообложения импорт антрацита.

Дело в том, что сегодня в ДТЭК перепроизводство угля газовой группы. Но импорт антрацита нужен для работы «ДТЭК Луганская ТЭС» на которую нет подвоза угля из стороны Украини.

3. Несоответствие качества угля

В случае с газом, можно говорить о полностью идентичный товар в Украине и на европейских газовых хабах. То есть, в случае возможного перепроизводства или уменьшения потребления, украинские компании легко продадут свой газ на биржах NCG или TTF по биржевым ценам.

Этого нельзя сказать об украинском угля за повышенного содержания серы и европейские требования к экологичности топлива. Если ДТЭК и смог бы продать свой уголь в Роттердаме, то с большим дисконтом из-за повышенного налоговая нагрузка по неекологичнисть.

4. Вертикальная интеграция

Одна из важных отличий рынков газа и угля в том, что полноценный рынок газа для юрлиц была запущена в апреле 2019 вместе с введением суточного балансировки.

Рынка угля не существует до сих пор через вертикальную интеграцию ДТЭК. В 2016 — 2018 годах, во время действия Р +, холдинг Ахметова добывал более 80% угля и производил более 70% электроэнергии из него.

При том, уголь государственных шахт продавалось не в условиях конкуренции, а по ценам, установленным Минэнергоугля.

Мало того, в 2015 — 2018 годах Верховная рада разрешила не платить государственным шахтам НДС из угля.

ДТЭК не воспользовался этой возможностью, потому что не выгодно. В вертикально интегрированной холдинга НДС с угля по цепочке превращалось в НДС по электроэнергии.

Поэтому частные компании никогда не покупали уголь шахт. То есть, этот ресурс не принимал участия в конкурентном рынке.

С другой стороны, ДТЭК является крупнейшим потребителем энергетического угля. Он легко «легализовал» высокую цену угля, когда «прогонял» его между своими юрлицами на «Украинской энергетической биржи».

В отличие от ситуации с углем, рынок газа в части юросб либерализован уже много лет. В добыче здесь также есть монополия — государственная компания «Укргаздобыча» добывает около 70% газа в структуре добычи.

Но ее ресурс был «вынутый с рынка» механизмом PSO. Зато на рынке газа было более 10 добывающих компаний и сотни трейдерив.

5. Экспорт угля по проводам

В 2016 — 2019 годах в Украине происходила уникальная ситуация. С одной стороны, ДТЭК торимував в тарифе цену угля по импортному паритету. С другой стороны, холдинг Ахметова экспортировал уголь «по проводам».

Уголь сжигалось на «ДТЭК Бурштынская ТЭС», которая синхронизирована с европейской энергосистемой. За произведенную э / э генерация ДТЭК получала повышенный тариф ТЭС с учетом импортного паритета.

Затем трейдер ДТЭК покупал эту э / э по оптовой рыночной цене (ОРЦ), которая была меньше тарифа ТЭС, и продавал в Европу по рыночным ценам. Фактически, все украинские потребители оказывали субсидию ДТЭК Ахметова для экспорта электроэнергии.

Подробно БЦ описывал эту схему в мае 2018 року.

6. Цена в Роттердаме, импорт из России

В 2017 и 2018 годах импорт угля в Украине значительно вырос. Тогда страна импортировала больше, чем по 5 млн тонн в год. А где около 80% импорта шло из России. И опять же, крупнейшим импортером был ДТЭК, покупая уголь по собственной российской шахты.

Как известно, привязка цены газа к европейским хабов не случайно. В реалии все импортируемый газ в Украине, закупается на хабах NCG и TTF.

Впрочем, за все время действия Р +, ДТЭК только один раз закупил лодка угля в Роттердаме (80 тыс. Тонн). Очевидно — именно для того, чтобы оправдать существование Р +.

А наибольший объем угля в 2017 и 2018 годах импортуаввся из Российской Федерации.

7. Рента газ и уголь

Одной из важнейших различий между импортным паритету газ и уголь, является рента на добычу полезных ископаемых.

Напомним, что именно из-за повышения ренты на уголь Дмитрий Вовк надеялся «вынуть сверхприбыли» с ДТЭК Ахметова.

В 2016 г. рента для газодобывающих компаний в Украине составляет 29% для залежей глубиной менее 5 км, и 14% для залежей глубже 5 км. До того, в 2014 — 2015 годах, рента на газ составляла 55% и 28% соответственно.

Рента на добычу энергетического угля, как была 0,75% в 2016 году на момент введения Р +, так и осталась сьогодни.

Как была отменена формула?

Показательно, что в середине 2019 на отмене Р + настаивал именно ДТЭК. Почему? Потому что в этот момент индекс API2 резко пошел вниз. За полгода он снизился с $ 100 до $ 50 за тонну.

Если бы НКРЕКП действовала согласно собственного решения о расчете ОРЦ, ей бы пришлось снижать тарифы ТЕС.

Согласно закону «О рынке электроэнергии», с 1 июля 2019 должен был быть запущен оптовый рынок э / э, который автоматически отменял Р +.

Кабмин Владимир Гройсман никак к рынку не готовился. Поэтому НКРЕКП, Укрэнерго, бизнес-ассоциации и международные институты рекомендовали перенести дату запуска рынка.

Но ДТЭК настаивал на запуске именно с 1 июля, чтобы отменить Р + и не допустить снижения тарифа для ТЭС. В результате, рынок был запущен с 1 июля. Хоть и с большим проблемами.

Все это говорит о том, что Роттердам + был введен не для конкуренции и не для развития рынка, а лишь с одной целью — обеспечить ДТЭК Ахметова дополнительными прибутками.

Сергей Головнев